May 27 ‘24

27 min. de lectura

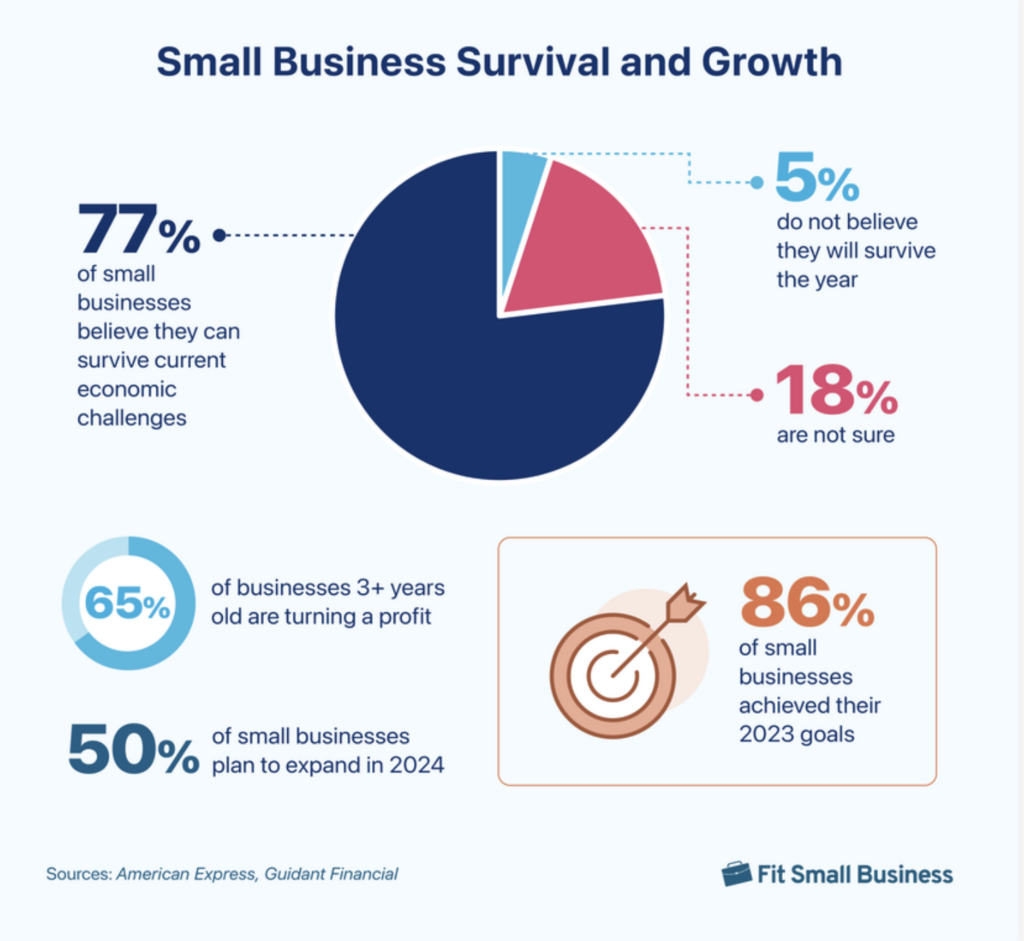

Aunque las pequeñas empresas pueden parecer actores menores, en realidad tienen el poder de provocar cambios significativos y hacer contribuciones económicas importantes. Por ejemplo, en Estados Unidos hay 33.2 millones de pequeñas empresas, que constituyen el 99.9% de todos los negocios y representan el 97.3% de todos los exportadores. Además, las pequeñas y medianas empresas (PyMEs) comprenden el 90% de todas las empresas a nivel mundial, contribuyen entre un 60 y un 70% del empleo total y representan el 50% del PIB mundial. Las previsiones para 2024 también son bastante optimistas.

Fuente: 50 Small Business Statistics for 2024

Dado su impacto sustancial, no es sorprendente que la adquisición de pequeñas empresas se haya convertido en un enfoque estratégico para las grandes corporaciones. Esta toma de control empresarial ofrece grandes ventajas, como el acceso a productos y servicios innovadores, la entrada en mercados de nicho y una mayor agilidad. Este artículo explora las motivaciones detrás de la adquisición de una pequeña empresa, proporciona una guía para el proceso de adquisición y revisa consideraciones legales. Esta información ayudará a tomar decisiones informadas, maximizar los beneficios del acuerdo y asegurar una integración fluida y exitosa.

¿Por qué adquirir una pequeña empresa?

La adquisición de una pequeña empresa puede ser una decisión estratégica con numerosos beneficios y oportunidades. En particular, la mayoría de las empresas lo hacen para alcanzar los siguientes objetivos:

1. Expansión de mercado

Comprar una empresa en una región o país diferente proporciona una entrada instantánea al mercado, evitando la tarea que consume tiempo de establecer una presencia desde cero. Además, permite acceder a una base de clientes existente, creando oportunidades para la expansión y la venta cruzada.

Consejo profesional: Antes de ingresar a nuevos mercados a través de fusiones y adquisiciones de pequeñas empresas, realice una investigación de mercado exhaustiva y la debida diligencia para asegurar la alineación con sus objetivos estratégicos y minimizar el riesgo. Evalúe las diferencias culturales, los requisitos regulatorios, el panorama competitivo y la saturación del mercado para tomar decisiones informadas.

2. Diversificación

Las grandes empresas pueden ampliar su cartera adquiriendo un negocio que ofrezca productos o servicios complementarios o completamente nuevos. Es una buena manera de reducir la dependencia de una sola fuente de ingresos. Además, la diversificación a través de la adquisición ayuda a distribuir el riesgo en varios mercados o líneas de productos para protegerse contra la volatilidad del mercado.

3. Ventaja competitiva

Adquirir a un competidor aumenta la cuota de mercado, reduce la competencia y potencialmente permite un mayor poder de fijación de precios. Además, las fusiones de pequeñas empresas pueden ahorrar costos mediante economías de escala, eficiencias mejoradas y recursos compartidos.

4. Adquisición de talento

Acceder a un equipo objetivo con habilidades específicas, experiencia y conocimiento de la industria mejora significativamente las capacidades del adquirente y fortalece el equipo ejecutivo.

Ejemplo de la vida real: La adquisición por parte de Google de la pequeña startup de IA DeepMind Technologies mejoró significativamente las capacidades de IA de Google, lo que llevó a avances en productos como Google Assistant y Google Search. La adquisición también demostró el potencial de la IA a través de logros como el proyecto AlphaGo. Finalmente, la integración de la experiencia de DeepMind mejoró la eficiencia del centro de datos de Google y reforzó su liderazgo en el desarrollo e innovación en IA.

5. Beneficios financieros

Adquirir un negocio rentable aumenta inmediatamente los ingresos y la rentabilidad, mejorando la estabilidad financiera. Además, la combinación de operaciones reduce los costos al compartir recursos y agilizar procesos.

Una vez comprendidos los beneficios de un acuerdo de adquisición, el siguiente paso es determinar cómo adquirir una pequeña empresa. Continúe leyendo para comprender mejor el proceso y adquirir conocimientos prácticos.

Ideals

- Control de acceso

- Viewer integrado

- Búsqueda en el texto

- Auto-indexación

- Branding personalizable

- Q&A avanzado

- Chat en tiempo real 24/7

- Respuesta en 30 segundos

Citrix ShareFile

- Control de acceso

- Viewer integrado

- Búsqueda en el texto

- Auto-indexación

- Branding personalizable

- Q&A avanzado

- Chat en tiempo real 24/7

- Respuesta en 30 segundos

Datasite

- Control de acceso

- Viewer integrado

- Búsqueda en el texto

- Auto-indexación

- Branding personalizable

- Q&A avanzado

- Chat en tiempo real 24/7

- Respuesta en 30 segundos

Intralinks

- Control de acceso

- Viewer integrado

- Búsqueda en el texto

- Auto-indexación

- Branding personalizable

- Q&A avanzado

- Chat en tiempo real 24/7

- Respuesta en 30 segundos

Box VDR

- Control de acceso

- Viewer integrado

- Búsqueda en el texto

- Auto-indexación

- Branding personalizable

- Q&A avanzado

- Chat en tiempo real 24/7

- Respuesta en 30 segundos

Proceso de adquisición de pequeñas empresas: 10 pasos fáciles

El acuerdo puede parecer bastante complejo al principio, pero un enfoque exhaustivo y coherente aumenta significativamente las probabilidades de éxito. Para garantizar que todo vaya bien, siga los pasos y recomendaciones que se describen a continuación.

Guía rápida

- Compare y analice las estructuras corporativas

- Determine el liderazgo de la nueva empresa

- Compare las culturas empresariales

- Determine la marca de la nueva empresa

- Analice las posiciones financieras

- Determine los costos operativos

- Realice la debida diligencia

- Valore todas las empresas

- Mantenga la transparencia procedimental

- Mantenga el impulso

1. Compare y analice las estructuras corporativas

Examine minuciosamente la estructura de cada empresa para determinar el enfoque más adecuado para fusionar o adquirir la empresa. Por ejemplo, si una corporación planea fusionarse con una empresa unipersonal, podría optar por adquirir sus activos. Por el contrario, si dos empresas planean fusionarse, podrían formar una nueva entidad a través de un acuerdo de consolidación. Aquí, la nueva corporación adquiere todas las acciones de las dos empresas preexistentes.

✔ Considere todas las perspectivas al determinar la estructura legal para evitar la insatisfacción del propietario o accionista de la pequeña empresa.

2. Determine el liderazgo de la nueva empresa

Este paso decide quién liderará la nueva empresa. Esto implica establecer la estructura de liderazgo, nombrar un consejo de administración y elegir a los directores corporativos. Puede ser un desafío, ya que los líderes de ambas empresas pueden querer tomar el control, y el nuevo organigrama podría contradecir las culturas de las empresas antiguas.

✔ La comunicación y la colaboración transparentes agilizan el proceso. Mantener discusiones abiertas e involucrar a las partes interesadas de ambas empresas en la toma de decisiones ayuda a alinear las visiones de liderazgo y mitigar los conflictos. Además, realizar evaluaciones exhaustivas de las habilidades de liderazgo y la compatibilidad cultural ayuda.

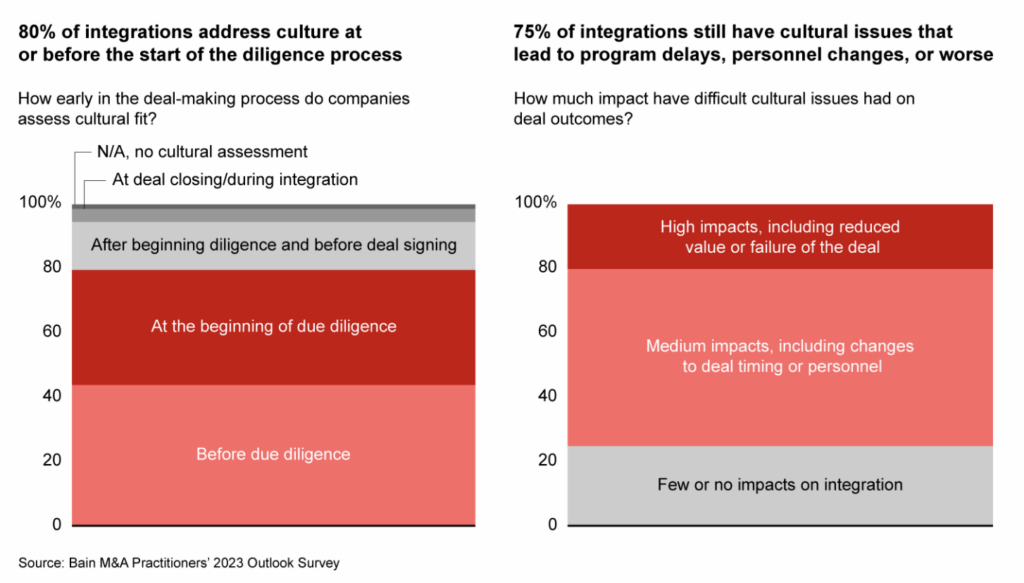

3. Compare las culturas empresariales

La cultura empresarial es un factor esencial a considerar antes de la fusión. Los choques conducen a conflictos, disminución de la moral y mayor rotación, lo que socava los objetivos del acuerdo.

✔ Pase tiempo en las oficinas de la empresa y hable con el fundador y los empleados para medir su apertura al cambio, disposición para trabajar bajo un nuevo liderazgo y su facilidad general para colaborar.

Fuente: How to Avoid the Fault Lines Sending Tremors through Cultural Integration in M&A

4. Determine la marca de la nueva empresa

Al igual que el problema del liderazgo, la nueva marca comercial genera muchas emociones entre los líderes y empleados de las empresas. Por ejemplo, una de las partes podría interpretar cualquier cambio como un comentario negativo sobre su negocio existente.

✔ Asegúrese de una comunicación transparente e inclusiva para mitigar las respuestas emocionales. Involucre a los líderes y empleados de ambas empresas para fomentar un sentido de propiedad y respeto por ambos legados.

Ejemplo de la vida real: En uno de los mayores acuerdos de fusiones y adquisiciones inmobiliarias, Jones Lang Wootton y LaSalle Partners se fusionaron para crear una nueva entidad, bajo la marca Jones Lang LaSalle (JLL). El nuevo nombre honró las historias de ambas empresas.

5. Analice las posiciones financieras

La solidez financiera de la empresa objetivo es crucial para el éxito de la fusión. En particular, la alta deuda o los pasivos dificultan el éxito. Por lo tanto, examinar las finanzas de la empresa que se fusiona es crucial y debe hacerse mucho antes de tomar cualquier decisión.

✔ Examine minuciosamente los estados financieros, niveles de deuda y pasivos de la empresa objetivo para identificar señales de alerta. Involucre a expertos financieros para evaluar la salud financiera y desarrollar estrategias para gestionar y mitigar riesgos.

6. Determine los costos operativos

Examine el balance general de un objetivo potencial de fusión, los estados de ingresos recientes y los estados de flujo de efectivo. Este análisis revela si la empresa tiene problemas con altos costos operativos o un costo de capital ponderado inusualmente alto. Identificar estos tipos de obstáculos ayuda a proteger la productividad de la entidad fusionada.

✔ Utilice herramientas de análisis financiero y consulte con expertos para asegurar una comprensión profunda de los costos operativos del objetivo y su impacto potencial en el desempeño de la nueva entidad.

Nota: Antes de iniciar el proceso de debida diligencia, determine si la financiación del vendedor es una opción disponible, ya que podría ayudar a reducir los desafíos financieros de obtener un préstamo. La financiación del vendedor implica obtener un préstamo directamente del propietario de la empresa en lugar de un prestamista externo. Este tipo de apoyo financiero generalmente requiere documentación extensa.

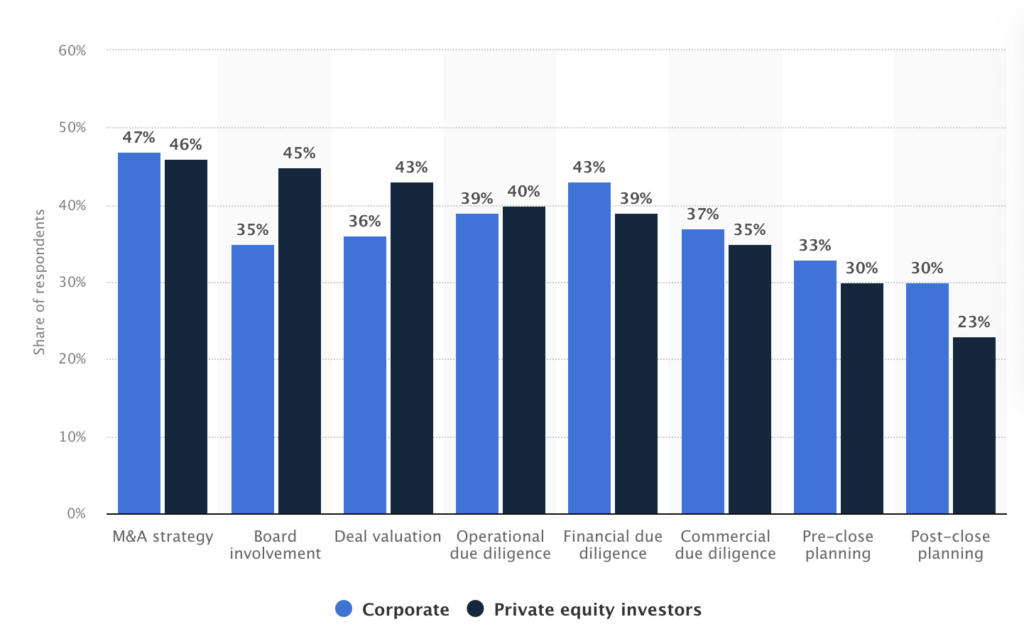

7. Realice la debida diligencia

Realice una investigación exhaustiva sobre el socio de fusión potencial. Dependiendo del tipo de transacción, la nueva entidad podría ser responsable de las deudas de la empresa fusionada. Las obligaciones fiscales, fallos legales y reclamaciones sobre bienes muebles o inmuebles podrían convertirse en responsabilidades de la nueva empresa. Por lo tanto, un propietario de pequeña empresa debe llevar a cabo todas las investigaciones necesarias para asegurar que nada obstaculice el éxito de la fusión.

Una vez que esta etapa se completa, ambas partes trabajan con sus abogados para redactar, editar y finalizar un acuerdo de compra. Dado que los abogados manejan las ediciones del acuerdo de compra, este proceso podría tomar varias semanas.

✔ El uso de software de fusiones y adquisiciones (M&A) ayuda a agilizar el proceso. Sus características pueden ayudar a analizar a fondo las finanzas, obligaciones legales y posibles pasivos de la empresa fusionada. Al centralizar los datos y automatizar las tareas de debida diligencia, se pueden identificar de manera eficiente todos los riesgos u obstáculos que podrían afectar la fusión.

Fuente: Leading factors in achieving a successful merger and acquisition (M&A) transaction in the United States as of 2019

8. Valore todas las empresas

Para asegurar una distribución justa de las acciones de la nueva empresa establecida a los propietarios de las entidades comerciales existentes, es importante evaluar el valor de cada empresa. Este proceso es similar a determinar el valor de un negocio antes de cerrarlo o venderlo. Los métodos de valoración varían según la situación. Es aconsejable buscar la experiencia de un especialista en valoración para una evaluación de terceros.

✔ Considere usar múltiples métodos de valoración para triangular el valor de cada parte involucrada. Este enfoque mejora la precisión al proporcionar una visión completa del valor de la empresa, minimizando el riesgo de subvaloración o sobrevaloración.

9. Mantenga la transparencia procedimental

Si bien cierta información debe mantenerse confidencial, es crucial mantener informados a los empleados para una transición fluida. Cuando se trata del trabajo de las personas, es mejor minimizar las sorpresas tanto como sea posible.

✔ Sea lo más transparente posible sobre el impacto potencial en los salarios, el proceso para cubrir nuevas posiciones y cualquier nuevo criterio o política.

10. Mantenga el impulso

Durante una fusión o adquisición, el CEO debe establecer metas y objetivos claros para el equipo de liderazgo de la empresa y el personal. Enfatizar las características clave de los líderes y responsabilizar a todos ayuda a mantener a la empresa en el camino del éxito durante este tiempo ocupado.

✔ Una transición suave depende de la organización. Por lo tanto, es importante establecer un estándar de desempeño al que todos se adherirán.

Adquirir una pequeña empresa establecida puede ser una oportunidad atractiva. El vendedor a menudo tiene experiencia y está motivado para vender, mientras que el comprador se beneficia del historial probado de ganancias y del potencial de ventas a corto plazo. Sin embargo, a pesar de la naturaleza atractiva de la transacción, es esencial considerar algunos puntos legales para asegurar un proceso seguro.

Principales consideraciones legales al adquirir una pequeña empresa

Desde comprender la estructura de la empresa hasta planificar la estrategia de salida, abordar los siguientes elementos desde el principio allana el camino para un proceso más fluido y un éxito a largo plazo.

| Estructura de la empresa | Determine si el negocio está registrado como corporación, LLC, empresa unipersonal o sociedad. Este punto afecta los estatutos, acuerdos operativos y actas de reuniones. |

| Detalles de la compra | Decida si el comprador está adquiriendo activos o acciones/unidades corporativas, ya que esto impacta el control, la responsabilidad, los impuestos, licencias, permisos y financiamiento. |

| Objetivos del comprador | El comprador debe considerar su nivel de involucramiento, tolerancia al riesgo y deseo de crecimiento o estabilidad. Sus objetivos influyen en el proceso de adquisición y en la dirección futura del negocio. |

| Rol del vendedor después de la venta | Decida si el vendedor permanecerá durante un período de transición. Algunos compradores prefieren una entrega directa, mientras que otros desean la ayuda del vendedor para asegurar una transición sin problemas. |

| Debida diligencia | Evalúe minuciosamente las fortalezas, debilidades y cambios necesarios del negocio. Asigne responsabilidades y plazos para implementar los cambios necesarios. |

| Financiación de la adquisición | La mayoría de los compradores, incluidos aquellos que utilizan un fondo de búsqueda si es necesario para complementar los fondos, necesitarán una combinación de fondos personales, préstamos bancarios y posiblemente respaldo de la SBA para cubrir el precio de compra. Espere un escrutinio exhaustivo y condiciones adjuntas a la financiación. |

| Plan de salida | Planifique la estrategia de salida del comprador desde el principio. Esto influirá en las decisiones legales y fiscales y protegerá la inversión del comprador. |

Al considerar cuidadosamente cada uno de estos aspectos, puede proteger la propiedad existente del negocio, minimizar los posibles problemas legales y financieros, y sentar las bases para el crecimiento y la estabilidad futura de la entidad fusionada.

Conclusión

Las fusiones y adquisiciones de pequeñas empresas se han convertido en un enfoque estratégico para las grandes corporaciones. Esta toma de control empresarial ofrece grandes ventajas, incluidas la expansión de mercado, la diversificación y la ventaja competitiva. Siguiendo un enfoque sistemático y considerando cuidadosamente todos los aspectos del proceso, la empresa adquirente puede maximizar los beneficios de la transacción. En general, el acuerdo representa una valiosa estrategia de crecimiento para las corporaciones que buscan fortalecer su posición en el mercado e impulsar el éxito a largo plazo.